SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ejik |S&P500 2007-2009 vs 2018-2020

- 16 января 2019, 20:05

- |

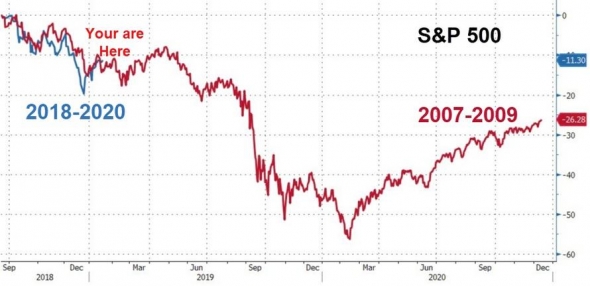

So while the technicals (as one unexpected Trump tweet could bring chaos back in a hurry) suggest there appears to be nothing but smooth sailing ahead for the next 20 or so point in the S&P, storm clouds may be gathering, and as Nomura once again cautions, it is worth noting from a «tactical sequencing» perspective the bank's Sep 2018-Jan 19 S&P “comp” to the Oct 2007-Oct 08 analog (highest correlation btwn current environment and prior “trigger dates” of -17.5% SPX selloff in 67 days or less)…

- комментировать

- 5.2К | ★4

- Комментарии ( 10 )

Блог им. ejik |Только по рынку. Причины снижения.

- 30 октября 2018, 09:54

- |

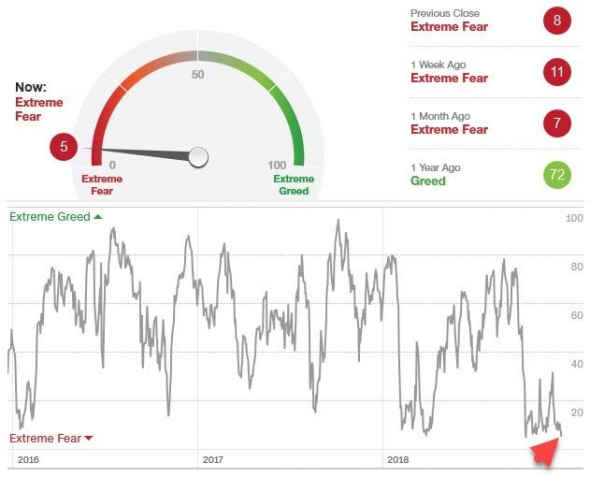

Несколько из заслуживающих доверия объяснений.

-экономика достигла пиковых прибылей, поэтому в настоящее время не осталось каких-либо фундаментальных факторов, которые могли бы оказывать повышательное давление на рынки

-доходности облигаций сейчас достаточно высоки, чтобы ослабить энтузиазм по поводу рисковых активов, каковыми являются акции

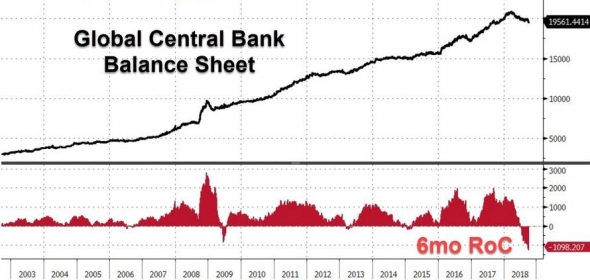

-центральные банки, сокращающие свои балансы или завершающие свои программы количественного смягчения, уменьшили объем ликвидности в финансовой системе

-американские рынки догоняют фондовые индексы остального мира, которые ушли глубоко вниз

-рынки США переоценены практически по каждой метрике

-неопределенность в отношении среднесрочных выборов

-корпорациям пришлось ограничить темпы бай-бэков в преддверии сезона отчетности

-умные деньги продавали акции с начала этого года, и они наконец задавили глупые деньги, покупающие все просадки рынка

-низкая волатильность порождает высокую волатильность

-ключевые технические уровни были сломлены словно спички

( Читать дальше )

-экономика достигла пиковых прибылей, поэтому в настоящее время не осталось каких-либо фундаментальных факторов, которые могли бы оказывать повышательное давление на рынки

-доходности облигаций сейчас достаточно высоки, чтобы ослабить энтузиазм по поводу рисковых активов, каковыми являются акции

-центральные банки, сокращающие свои балансы или завершающие свои программы количественного смягчения, уменьшили объем ликвидности в финансовой системе

-американские рынки догоняют фондовые индексы остального мира, которые ушли глубоко вниз

-рынки США переоценены практически по каждой метрике

-неопределенность в отношении среднесрочных выборов

-корпорациям пришлось ограничить темпы бай-бэков в преддверии сезона отчетности

-умные деньги продавали акции с начала этого года, и они наконец задавили глупые деньги, покупающие все просадки рынка

-низкая волатильность порождает высокую волатильность

-ключевые технические уровни были сломлены словно спички

( Читать дальше )

Блог им. ejik |Только по рынку. По вчерашнему падению.

- 25 октября 2018, 10:57

- |

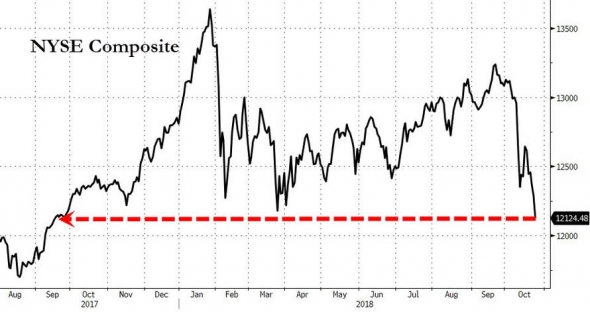

Американский фондовый индекс, измеряющий самую масштабную рыночную капитализацию (NYSE Composite — $23 трлн.) обвалился к низам 13-месячной давности

( Читать дальше )

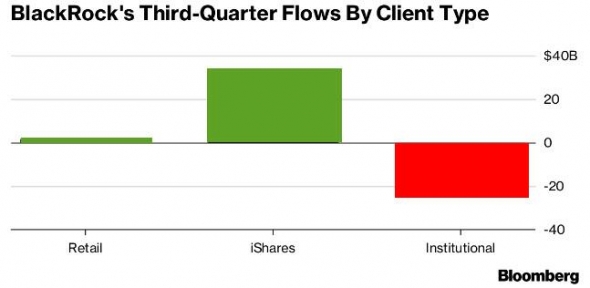

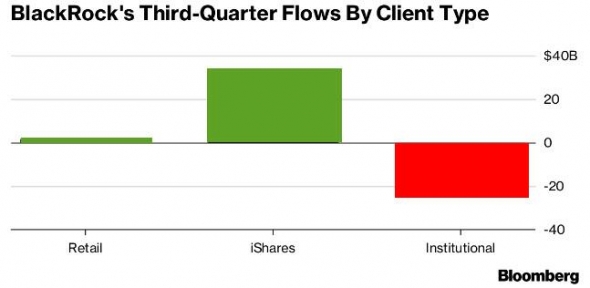

Блог им. ejik |Институциональные инвесторы бегут из акций.

- 17 октября 2018, 17:56

- |

Институциональный инвестор- это юридическое лицо, выступающее в роли держателя денежных средств (в виде взносов, паев) и осуществляющее их вложение в ценные бумаги, недвижимое имущество (в том числе права на недвижимое имущество) с целью извлечения прибыли. К институциональным инвесторам относятся инвестиционные фонды, пенсионные фонды, страховые организации, кредитные союзы (банки). Институциональные инвесторы обеспечивают почти половину торговли на нью-йоркской фондовой бирже, торгуя, как правило, большими пакетами акций. В США существует понятие квалифицированного институционального инвестора.

( Читать дальше )

( Читать дальше )

Блог им. ejik |Только по рынку.

- 05 октября 2018, 13:33

- |

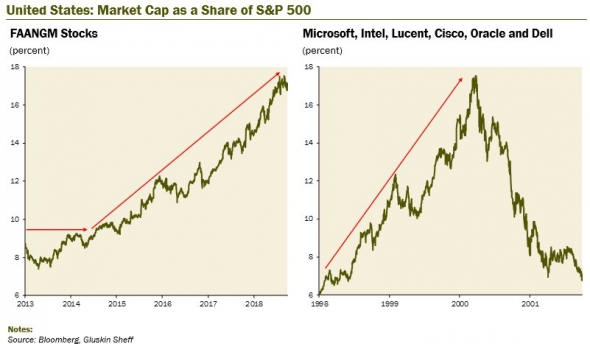

Рыночная капитализация акций FAANGM утроилась, и теперь она составляет 17% от индекса S&P500. Это ситуация напоминает конец 90-х, когда доля акций MSFT, INTC, LU, CSCO, ORCL и DELL также на пике достигала 17%. Посмотрите, что случилось потом, когда Федрезерв, помогший создать пузырь, разрушил его своим циклом повышения ставок.

( Читать дальше )

Блог им. ejik |Стэнли Друкенмиллер лучший управляющий Уолл-стрит. Про кризис.

- 01 октября 2018, 15:38

- |

Американский управляющий активами, отставной руководитель Duquesne Capital, считается одним из самых успешных управляющих на Уолл-стрит.

Его личное состояние оценивается в $2,8 млрд… Соратник и ранее управлял деньгами Джорджа Сороса. Беспрецедентный послужной список за последние 30 лет. В течение этого периода он преумножал деньги в среднем на 30% в год, и у него ни разу не было года в минус. Из 120 кварталов только в пяти он показывал убытки.

Период исторически низких процентных ставок подошел к концу.

Ставки заразили финансовые рынки и привели к непомерному росту долгов. Более всего он беспокоится о том, что неизбежно наступит час расплаты, поскольку глобальные центральные банки делают заимствования более дорогими.

После десяти лет мягких условий на рынках кредитования глобальные инвесторы испытают шок от более жестких монетарных условий. Как только бесконечные поставки дешевых денег, которые наводнили глобальные рынки, начнут иссякать, коллапс рынков станет вопросом времени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс